界面新闻记者 | 杨志锦开云(中国)Kaiyun·官方网站 - 登录入口

界面新闻裁剪 | 江怡曼

时隔多年,财政部再次刊行迥殊国债注资国有大型银行,激发了商场凡俗的和蔼。

财政部副部长廖岷近期在国新办发布会上示意,财政部将坚抓商场化、法治化的原则,按照“统筹激动、分期分批、一排一策”的念念路,积极通过刊行迥殊国债等渠说念筹集资金,适宜有序救助国有大型交易银行进一步加多中枢一级成本。

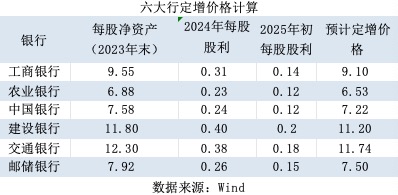

据界面新闻记者了解,交易银行补充中枢一级成本的渠说念包括IPO、配股、定增、可转债、专项债-障碍入股格式五种。其中定向增发刊行条件相对宽松、审批设施方便,因此商场以为这次迥殊国债注资可能收受此神气,其他神气王人濒临不同的问题,比如破净下配股费劲重重、可转债成本补充工夫具有不信赖性。

从过往看,在银行股破净的布景下,定增价钱大约率为前一年年报的每股净钞票扣除年度分成。

可转债:成本补充工夫不信赖

1998年财政部刊行2700亿迥殊国债向四大行注资,但其时四大行还未上市,迥殊国债注资施行上将降准资金转为成本金。具体来看,央即将法定进款准备金率从13%降至8%,为四大行开释出毛糙2700亿资金,四大行再以这些资金定向购买财政部刊行的迥殊国债,财政部再将迥殊国债资金当作成本金注入四大行。

而面前大行均已上市、股东宽广,迥殊国债注资就需要议论具体神气。面前交易银行补充中枢一级成本的渠说念包括五种:IPO、配股、定增、可转债、专项债-障碍入股格式。

其中IPO赫然已不成能。专项债-障碍入股格式是连年中小银行注资中兴起的一种神气,主要由省级政府刊行场所政府专项债,通过场所金控平台注入中小银行,但这些中小银行大多为非上市银行。

交易银行不错通过刊行可转债的神气补充成本,可转债也因其私有的股债双重性质而受到银行的迎接。当银行告捷刊行可转债募资后,可补充银行附庸成本,当可转债诊治为股票时,能凯旋增强银行的中枢一级成本。

历史上看,六大行中唯有工行、中行刊行过可转债。2010年6月,中行刊行400亿可转债,同庚8月工行刊行250亿可转债,期限均为6年。

前述两只能转债上市后,存续的大部分工夫股市处于横盘期,但2014年下半年流动性宽松访佛政辩论手股市走强,银行股价随之上升,两只能转债触发赎回条件,在2015年头赎回,转股比例高达99.9%。

总体看,可转债融资成本较低,可是举座融资领域有限,同期要想投资者把可转债转为正常股,需要依赖积极的商场进展,还濒临较长的恭候期且充满不信赖性。

诚然现时六大行中枢一级成本鼓胀率高于监管要求,但交行、邮储银行、农行等补充成本相对急迫,无法长工夫恭候。此前工行、中行可转债为商场化刊行,即财政部、中央汇金不参与申购,而现时财政部明确示意用迥殊国债注资,无需收受先认购可转债再转股的神气。

中金公司接头部副总司理林英奇示意,可转债由于存在转股价钱的甩手(一般不低于1倍市净率,强制赎回条件一般为转股价钱的130%),关于银行股价进展和估值水平有要求,施行成本补充工夫有不信赖性。

破净下配股难

配股是一种快速筹集成本的神气,能够匡助银行赶快蕴蓄中枢一级成本。历史上,六大行中交行、中行、建行、工行均在2010年进行过配股。

据界面新闻记者统计,2010年四家银行A/H股配股召募资金总数约2000亿东说念主民币,其中A股950亿元。财政部及中央汇金是四家银行的大股东,因此二者出资也最多。

配股融资的神气条件较为残酷,要求原股东认购数目超越70%,不然配股失败。这就需要刊行方赐与原股东一定的优惠条件,饱读动原股东认购,因此配股常常王人会有一定折价。

以交行径例,交行其时配股价钱信赖为4.5元/股,按照前一日收盘价钱6.38元/股打算,扣头率为30%;按照20日均价6.70元/股打算,扣头率为33%。

时任交行副行长钱文挥在表现交行径何选择这么的价钱配股时示意,交行最终信赖的配股价钱,是尊重商场、让利股东。“交行这次配股是千载难逢的投资契机。淌若股东不参与配股,亏损会特地大。”他分析说,按照交行2010年一季度功绩测算的动态市盈率,配股后交行的市盈率仅有5.63,市净率是1.1。

交行其时发布的公告分析称,这次配股价钱以不低于本次刊行前本行最近一期经境内审计师凭证中国司帐准则审计信赖的每股净钞票值为原则,因此本次召募资金到位后,本行的净钞票将加多,本行的每股净钞票也将相应加多,跟着召募资金救助本行业务的抓续、健康发展,将对本行的净钞票收益率产生影响。

据界面新闻记者梳理,四家银行其时的配股价钱均低于前一日收盘价,扣头率在30%掌握,但王人高于上年度每股净钞票。

这亦然国有银行配股时的一个潜在要求,即市净率(每股股价/每股净钞票)要高于1,由此配股价钱打折后还有可能高于每股净钞票;而当市净率低于1,配股价打折后将权贵低于每股净钞票,濒临国有钞票流失的风险。

Wind数据表现,2013年后部分国有大行破净,2019年后六大行均破净,本年来诚然银行股股价有所上升,但六大行的市净率也仅有0.65掌握。在此布景下,六大行通过配股补充中枢一级成本赫然不现实。

定增概率大:价钱若何信赖?

定向增发是除利润转增的内源渠说念外最为赶快的成本补充神气。“大型银行通过定增补充成本是一种常见的作念法,旨在增强银行的成本实力、提升成本鼓胀率以及救助业务发展和策略转型。”浙商固收首席分析师杜渐示意。

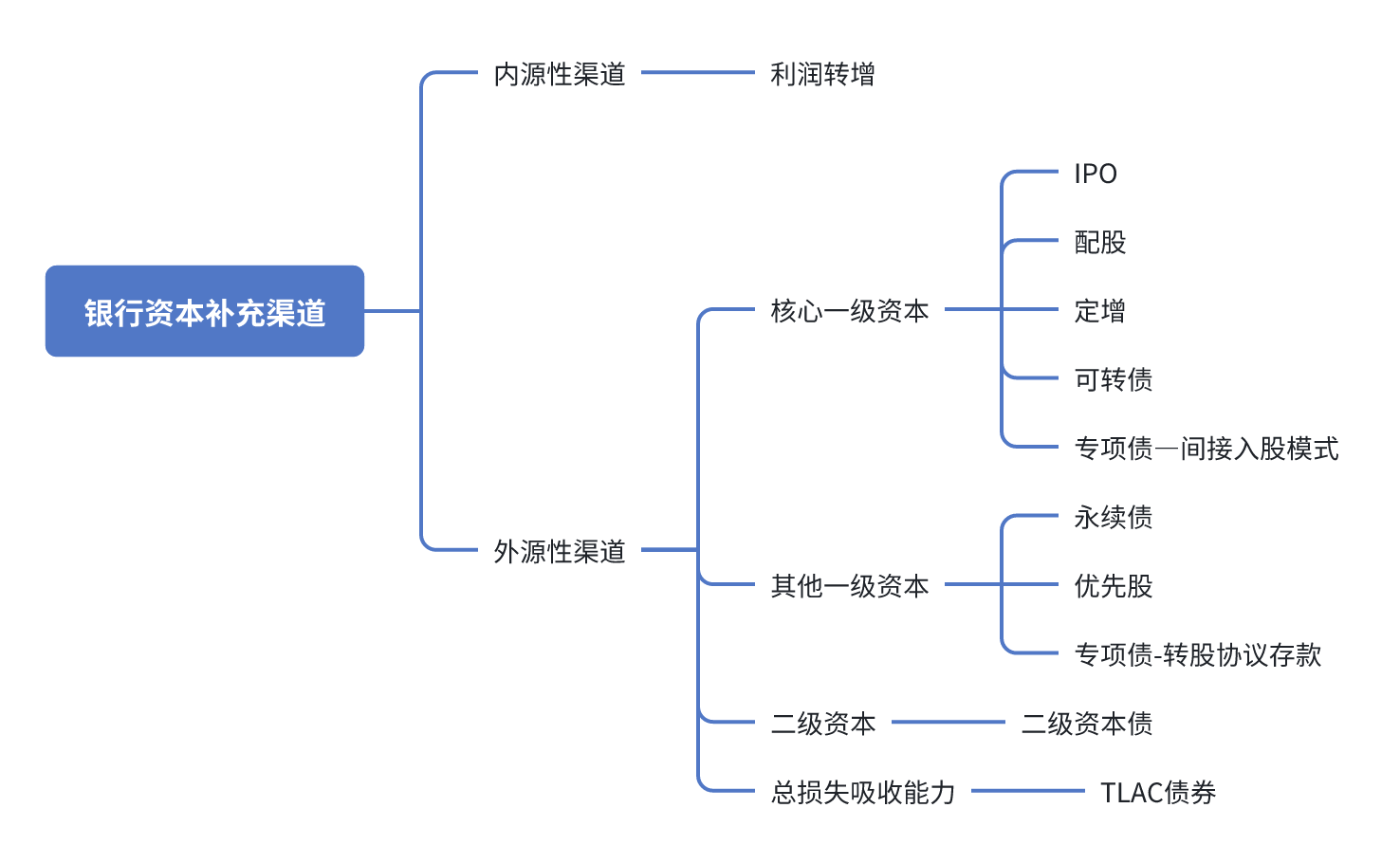

历史上看,交行、农行、邮储银行所有这个词有过四次定增,所有这个词融资2050亿,其中财政部、中央汇金所有这个词认购了其中一半。邮储银行在2021年、2023年各有一次定增,别离由邮政集团、中国移动全额认购,认购领域别离为300亿、450亿。

定增刊行条件相对宽松、审批设施方便,因此商场以为这次迥殊国债注资可能收受此神气。“定增甩手相对较小,是更为可行的神气。”林英奇称。

从工夫上看,银行定增自董事会审议通过到刊行已毕一般要过程4-5个月的工夫。比如邮储银行2021年定增:2020年11月30日董事会审议通过,2020年12月21日股东大会审议通过,2021年1月8日原银保监会批复愉快,2021年3月1日证监会审核通过,2021年3月8日证监会批复核准刊行,2021年3月17日完成刊行,2021年3月25日新增股份完成中证登登记。

定向增发中,订价是一个关键问题。据界面新闻记者梳理,上述四次定增价钱均不低于1倍净钞票(扣除分成)。其中农行(2018年)、邮储(2021年、2023年)完满按照1倍PB进行定增,交行则高于1倍PB.

交行2012定增时,市净率还高于1。交行其时定增价钱为4.55元/股,不低于订价基准日前二十个往过去A股股票往复均价的90%。2011年末交行每股净钞票4.39元,2012每股分成0.1元,扣减分成后每股净钞票4.29元,交行其时定增价钱为每股净钞票(扣除分成)的1.1倍。

农行、邮储银行定增时,市净率已跌破1。定增议案中,邮储银行、农行提供两种订价神气:订价基准日前20个往过去股票往复均价的90%(农行)或80%(邮储)、刊行前最近一期末经审计的包摄于母公司正常股股东的每股净钞票(需议论分成等)的较高者。因为也曾破净,订价赫然只能选择后者。

以农行径例,订价基准日前20个往过去农行A股股票往复均价为3.60元/股,其90%为3.25元/股。2017 年末包摄于母公司正常股股东的每股净钞票为4.15元/股,每股派发红利0.18元,定增价钱即为3.97元/股。

邮储银行亦然类似,定增价钱恰巧就是前一年年报的每股净钞票扣除年度分成,由此就不会触及国有钞票流失。天然,这一定增价钱会权贵高于定增当日的股票收盘价。

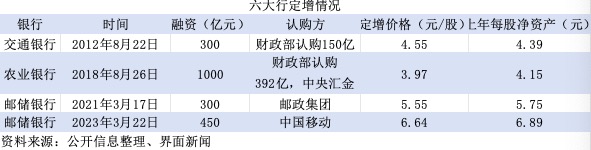

淌若国有大行在来岁年报发布前完成定增,其定增价钱可能也按前述标准打算,但需再议论中期分成。以交行径例,交行2023年末每股净钞票为12.3元,2024年8月每股派发股息0.26元,2025年年头每股派发股息0.18元,定增价钱为12.3-0.26-0.18=11.74元。

中泰证券的一份研报称,不议论增资后钞票投放带来的净利润改善,若本轮增资仍以1倍PB进行,则对股息率摊薄在0.5个百分点以内;若议论增资后对净利润的改善,则对股息率摊薄影响将更小开云(中国)Kaiyun·官方网站 - 登录入口,举座可控。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP